2018年全國能源工作會議解讀及能源形勢預測分析

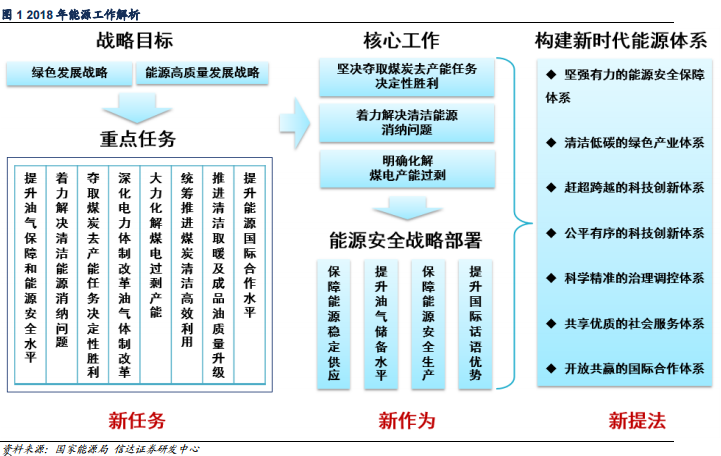

根據2018年全國能源工作會議內容,我們將其重點內容解析為戰略目標、重點任務、核心工作、能源安全戰略部署以及構建新時代能源體系等五部分內容,其中包含2018年及未來中長期能源工作的新任務、新作為、新提法等。未來將以供給側結構性改革為主線,聚焦綠色、高質量發展,以能源安全保障體系為基礎確保穩定發展,以深入推進“一帶一路”國際能源戰略合作為亮點深化創新發展。

整體而言,2018年是全面貫徹十九大精神的開局之年,是改革開放40周年的紀念之年,是決勝全面建設小康社會的關鍵之年,也是實施國家能源“十三五”規劃的承上啟下之年,從總體上而言,上一輪的高速發展導致的能源產能過剩以及供需格局的惡化已經隨著供給側改革及產能出清而基本結束,我們正站在能源新周期的起點上。

煤炭也將隨著去產能的決定性勝利而迎來周期繁榮新機遇,煤炭需求在能源消費彈性恢復中繼續回升,2018年供需缺口進一步放大,我們預計煤炭價格將繼續上揚,而非當前市場中的穩中有降。煤炭板塊將迎來周期繁榮新機遇。

油氣是穩增長,調結構的有力抓手,也是未來能源結構調整的關鍵支撐,在安全保障體系建設的基礎之上,國家釋放油氣發展空間信號明顯。國際油價回升趨勢明顯,但油價上升空間有限,國內原油進口量將持續上升,原油消費占比也將小幅升高。

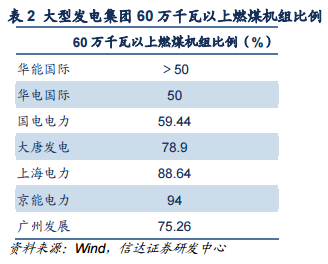

2018年將著力化解煤電產能過剩,在煤電裝機增速整體放緩、利用小時數下降趨勢得到緩解的形勢下,利好存量大機組,而60萬千瓦以上的燃煤機組主要集中在大型發電集團,因此,化解煤電產能過剩政策將對大型發電企業上市公司形成利好,此外,清潔能源消納問題基本解決的時間表已定,中長期來看,隨著風電、光伏發電逐漸實現平價上網和海上風電的快速發展,以及市場化交易規模的擴張,我們預計行業的增量將主要集中于海上風電和分布式能源市場。

風險因素:地緣政治及地區沖突對能源供給存在一定的風險,此外,經濟發展不達預期也會存在一定風險,還有環境災害等不可抗力亦會產生負面影響。

一、2018年能源工作新目標、新任務

2017年12月26日,2018年全國能源工作會議在北京召開,會議總結了黨的十八大以來中國能源事業在穩增長、促改革、調結構、惠民生、保安全、防風險、強合作等方面取得的顯著成就,會議指出能源供給質量實現重大變革,能源消費結構實現重大轉型,能源國際影響力顯著增強,“一帶一路”國際能源合作深入推進。會議分析了新時代能源發展形勢任務,籌劃新時代能源發展戰略目標和思路舉措,研究部署2018年能源工作。

2018年能源工作部署:根據2018年全國能源工作會議內容,我們將其重點內容解析為戰略目標、重點任務、核心工作、能源安全戰略部署以及構建新時代能源體系等五部分內容,其中包含2018年及未來中長期能源工作的新任務、新作為、新提法等。

1.1以供給側結構性改革為主線,聚焦綠色、高質量發展戰略

會議指出為滿足人民群眾多層次多樣化高質量用能需求,必須堅持綠色發展方向,按照高質量發展的要求,以供給側結構性改革為主線,加快推進能源發展質量變革、效率變革、動力變革,壯大清潔能源產業,進行一場全方位的深刻革命,徹底扭轉傳統的能源生產、消費模式。

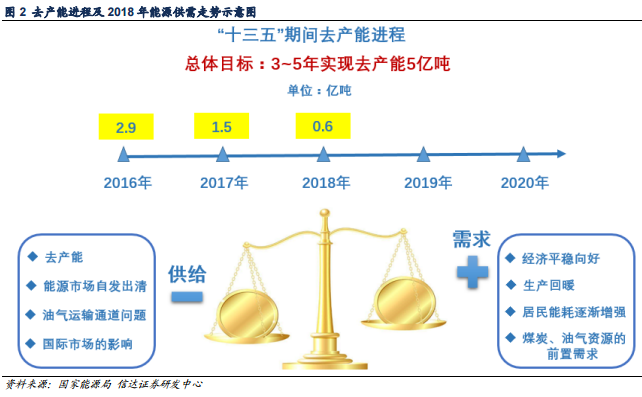

首先會議的一個核心任務是:堅決奪取煤炭去產能任務決定性勝利。將更加注重運用市場化、法制化手段去產能,更加充分發揮市場在資源配置中的決定性作用,更加主動地從總量性去產能轉向結構性優化產能,要統籌做好去產能和保供應工作,堅持有序增加先進產能、加快淘汰落后產能并重,優化存量資源配置,擴大優質增量供給,努力實現高質量供需動態平衡、保持價格穩定。這說明在能源消費與供給革命的雙重引導下,煤炭行業轉型升級壓力明顯,產能出清效果顯著,庫存出清在供給側改革和環保約束的作用下不斷加快,去產能將在2018年取得決定性勝利。

會議的第二個核心任務是解決清潔能源消納問題,堅持政府引導和市場主導相結合,全國統籌與本地利用相結合、規范電源與優化通道相結合,2018年要著力解決清潔能源消納問題,到2020年在全國范圍內基本解決棄風、棄光等新能源消納問題。要以綠色發展理念為引導,實行可再生能源電力配額制,落實可再生能源優先發電制度,完善跨區域可再生能源電力調度技術支持體系,加快龍頭水電站建設、提高電力系統調峰能力,加快提升電力需求側響應能力。

不同于往年提升可再生能源消納能力的工作任務,今年將解決清潔能源消納問題的時間表列出,這對清潔能源行業利好信息明顯,而且大力聚焦清潔能源而非可再生能源,說明接下來天然氣將在供給側結構性改革和結構轉型中發揮重要作用,我們預計,天然氣消費占比將進一步提高,推廣天然氣利用將成為清潔供應的主要渠道。

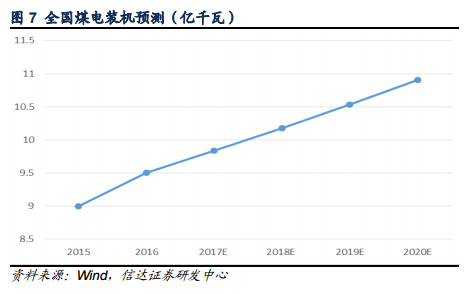

會議的第三個核心任務是化解煤電產能過剩,隨著能源行業轉型升級發展,煤電未來的發展將從單純保障電量供應向更好地保障電力供應、提供輔助服務雙向并舉轉變,為清潔能源發展提供有效空間。我們預計到2020年,煤電淘汰落后產能將達到2000萬千瓦,煤電裝機占比將降至約55%。會議要求要依法依規淘汰關停不符合要求的30萬千瓦及以下的煤電機組。

1.2著重強調將能源安全保障體系作為構建新時代能源體系的基礎

會議指出:按照中央經濟會議決策部署,瞄準新時代的新目標新要求,準確把握新時代能源工作的新任務新要求,堅持把保障國家能源安全作為重大使命,著力建設堅強有力的能源安全保障體系,貫徹落實“四個革命,一個合作”能源安全新戰略,切實提升油氣保障和能源安全生產水平,會議多次提及油氣及油氣體制改革,因為油氣是穩增長,調結構的有力抓手,也是未來能源結構調整的關鍵支撐,在安全保障體系建設的基礎之上,國家釋放油氣發展空間信號明顯。

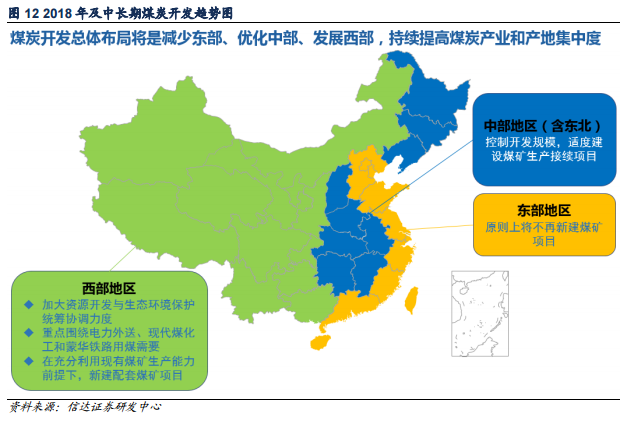

2017年,伴隨著戰略原油儲備建設的持續深入,原油行業穩定供應體系建設進一步健全,原油供應穩定性良好,2018年能源工作會議要求切實提升油氣保障和能源安全水平,以打造堅強有力的能源安全體系為目標,構建多元供應格局,確保能源供應能力持續提升。2018年及未來中長期也呈現持續向好的跡象。此外,油氣資源對于優化能源結構起到顯著作用,同時隨著產能出清的到來,油氣消費占比將進一步提升,目前形成了原油資源的部分國產以及50%左右的進口、常規天然氣國產與進口相結合的能源供給格局。具體而言,國內的能源供給格局主要以山西、鄂爾多斯盆地、蒙東、西南、新疆五大國家綜合能源基地為核心,以持續降低煤炭占比、實現石油合理增長、天然氣大幅增長、非化石能源快速增長為目標,結合油氣進口及非化石能源供給能力逐步擴張,形成了集中、穩定、安全的供給格局。

1.3深入推進“一帶一路”國際能源戰略合作

會議要求深入推進“一帶一路”能源合作,聚焦重大戰略合作,進一步做好統籌謀劃,打造合作亮點,提升話語優勢,全方位提升國際能源合作水平,建設開放共贏的國際合作體系,把合作發展作為構建新時代能源體系的必然選擇。未來“一帶一路”的國際能源合作將不斷加強,圍繞“一帶一路”的發展戰略,我國與沿線國家的能源貿易和合作不斷提升。目前,我國大型央企在“一帶一路”沿線20多個國家就開展和執行了60多個油氣合作項目。電力方面,以國家電網為代表的電力公司在國際工程總承包、裝備出口、技術咨詢合同等方面合作不斷深入,此外,伴隨我國非化石能源行業的快速發展,水電、風電、光伏、儲能、新能源汽車、核電等產業穩步推進,我們在印尼、俄羅斯、柬埔寨、越南等眾多“一帶一路”沿線國家都開展了能源國際合作。未來,在國際油氣合作、能源運輸通道建設、電力基礎設施建設合作、電網改建工程合作、重大能源裝備合作等方面將形成開放共贏的國際合作體系。

二、2018年能源形勢預測分析

2.1產能基本出清,煤炭板塊將迎來周期繁榮新機遇

能源行業本身是周期性行業,能源行業的周期性波動主要體現在行業發展“繁榮-衰退-蕭條-復蘇”的周期性波動過程中,周期性行業的發展受到宏觀經濟周期與行業周期的深刻影響,能源行業的周期性波動對于市場投資和企業經營具有重要的參考價值。能源品種供需平衡對價格的影響,各產業鏈下游行業的波動性以及行業內產能擴張的時滯性是能源行業的周期性波動的主要原因。從總體上而言,上一輪的高速發展導致的能源產能過剩以及供需格局的惡化已經隨著供給側改革及產能出清而基本結束,我們正站在能源新周期的起點上,煤炭也將隨著去產能的決定性勝利而迎來周期繁榮新機遇。

現階段煤炭行業走出歷史低谷,煤炭價格持續高位運行,產能過剩情況得到有效緩解,企業盈利能力開始增強,但考慮到目前國家嚴格實施去產能政策,疊加銀根收緊、利率上行、降杠桿等金融現狀,煤炭投資不足,產能擴張進程拉伸,產能釋放短期不太可能。我們認為,2016年~2017年受宏觀悲觀預期和政策因素壓制的市場情緒將逐步在2018年回歸客觀理性直至徹底反轉,當前煤炭板塊整體估值水平位于歷史底部區域,但伴隨煤炭價格進一步提升,以煤炭為龍頭的周期性板塊整體上迎來周期性繁榮的新機會。

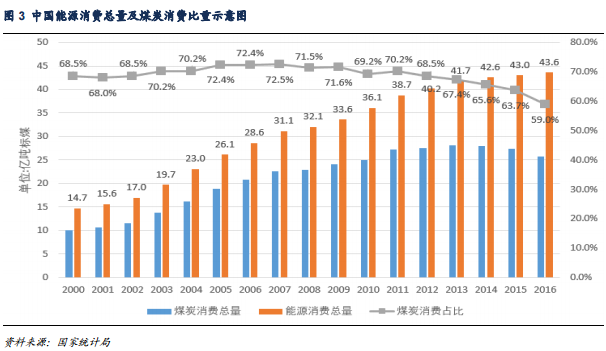

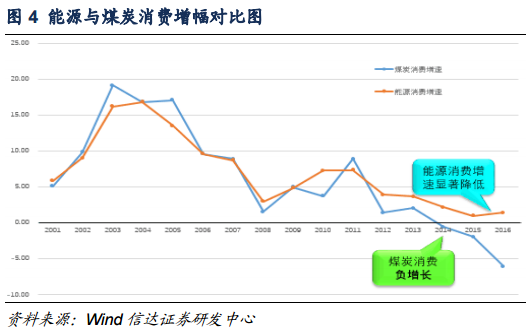

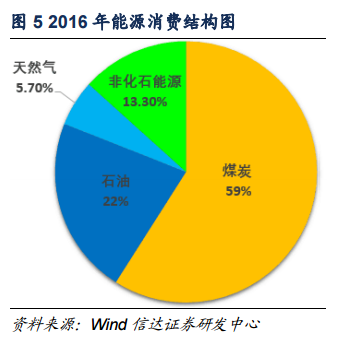

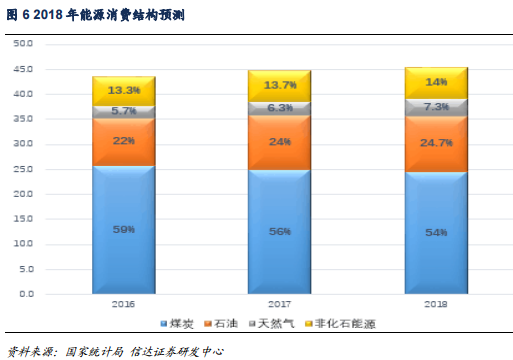

2.2增油、提氣、強儲備是全面實現能源結構轉型的必然途徑

中國多煤、缺油、少氣的能源資源自然稟賦特點決定了目前的以煤炭為主的能源消費結構,近年來,中國現有能源結構不斷變化,傳統能源尤其是煤炭資源消費量逐漸降低,能源結構調整的步伐十分強勁。2015年,中國能源消費總量約為42.5億噸標煤,其中,煤炭消費占比64%,石油消費占比18%,天然氣消費占比6%,化石能源消費比重占能源消費總量的88%,非化石能源消費占比約為12%;在煤炭去產能政策的強壓下,2016年,中國能源消費總量約為43.6億噸標準煤,其中煤炭消費占比59%,化石能源消費占比86.7%,非化石能源消費比重達到13.3%。新常態下,能源消費增速顯著降低,2018年隨著產能出清的到來,步入能源新周期后的煤炭消費占比將會更低,能源消費增速仍將繼續降低,我們預計“十三五”中國能源消費增速將在1%~2%之間浮動。

目前,我國化石能源消費高增長態勢已經得到相對合理的控制。首先,煤炭消費總量得到了有效控制,煤炭消費增速呈現穩步下降的必然趨勢。按照2018年全國能源工作會議的堅決奪取煤炭去產能任務的決定性勝利的工作部署,疊加“十九大”報告中的新定位,中國將引導應對氣候變化國際合作,成為全球生態文明建設的重要參與者、貢獻者、引領者,這說明未來國內不但會如期甚至更早地實現碳減排目標,而且可能會有更加嚴格的溫室氣體減排措施出臺,這將對煤炭消費構成更嚴格的緊約束,從而也將進一步約束各省煤炭需求,煤炭消費可能被控制到更低水平。

綜合考慮我國經濟發展、環境約束、能源政策取向、能源效率進步前景以及能源需求約束,2018年,煤炭在整個能源消費中的占比將持續小幅下降,但國內能源消費總量將適度提升,由于非化石能源的成本劣勢在18年不會有顯著改善,這一系列的影響必然會使2018年的石油以及天然氣需求上漲,我們預測:2018年能源消費總量約為45.5億噸標煤,其中,煤炭消費總量約為33億噸,石油消費約為7.8億噸,天然氣消費約為2700億立方米,非化石能源消費約為6.4億噸標煤。在一帶一路的促進下,中亞地區油氣管道逐步擴建,中亞中俄管道氣以及東南沿海LNG是未來天然氣進口的主要來源,天然氣進口量約為1000億立方米,進口量持續上升,天然氣消費占比也將穩步提高;原油進口量至少為3.5億噸,原油進口量將持續上升,原油消費占比也將小幅上升。增油、提氣、強儲備將既是未來能源發展的必然趨勢,又是全面實現能源結構轉型的必然途徑。

2.3明確將化解煤電產能過剩,延續煤電去產能高壓態勢

2018年能源工作會議提出,2018年要聚焦煤電,深入推進供給側結構性改革,大力化解煤電過剩產能。對比國家能源局2017年能源工作指導意見提出的有效防范和化解煤電產能過剩風險,可以看出,國家對于煤電產能過剩已經定性,煤電的定位將從單純保障電量供應,向更好地保障電力供應、提供輔助服務轉型。

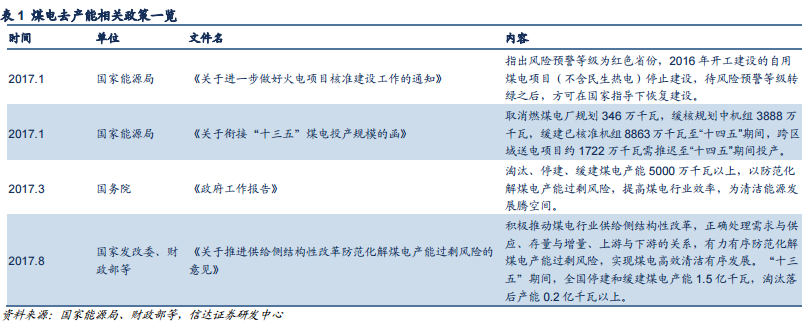

1、煤電去產能兩手抓:嚴控增量,優化存量

2017年政府工作報告中,首次提出將去產能范圍首次擴大到煤電領域。2017年8月,國家發改委等16部委聯合印發《關于推進供給側結構性改革防范化解煤電產能過剩風險的意見》,提出化解煤電產能過剩等政策。煤電去產能要求:“十三五”期間,全國停建和緩建煤電產能1.5億千瓦,淘汰落后產能0.2億千瓦以上。到2020年煤電裝機總規模控制在11億千瓦以內。

政府接連多次發文強調煤電去產能,再加上此次能源工作會議明確了煤電產能過剩的事實,可以推測,煤電去產能將在“十三五”期間延續高壓態勢。

化解煤電過剩產能,一方面是嚴控增量,另一方面是要優化存量。控增量方面,到“十三五”末,全國要完成取消和推遲煤電建設項目約1.5億千瓦。減存量方面,到“十三五”末,淘汰煤電落后產能2,000萬千瓦,煤電裝機占比降至約55%。

2017年1-11月份,全國主要火電企業電源工程投資大幅縮減,共完成投資674億元,同比下降27.4%;新增煤電裝機比2016年減少約400萬千瓦,煤電建設速度和規模得到有效控制。

2017年《政府工作報告》提出,2017年淘汰、停建、緩建煤電產能5,000萬千瓦以上。事實上,2017年能夠完成的化解產能過剩任務可能不止于此。根據《關于印發2017年分省煤電停建和緩建項目名單的通知》,原計劃2017年緩建煤電約5,517萬千瓦、停建煤電產能3,520萬千瓦、淘汰約400萬千瓦。在2018年的高壓態勢下,我們預計2017年完成的煤電調控將超出原定目標,淘汰、停建、緩建煤電產能約為6,000~7,000萬千瓦。

2016年底,全國煤電裝機9.5億千瓦。考慮到國家能源局的緩建政策,我們預計2017-2020年煤電裝機增速將保持低位,年均復合增速約在3.5%,每年約新增裝機0.33~0.37億千瓦,達到2020年煤電裝機控制在11億千瓦以內的要求。

2、化解煤電過剩產能利好存量大機組

在我國全社會用電增速表現良好的背景下,化解煤電過剩產能、嚴控煤電新增供給對存量機組形成了一定的利好。《關于推進供給側結構性改革防范化解煤電產能過剩風險的意見》強調,對于不符合要求的30萬千瓦以下的煤電落后產能要依法依規予以關停。目前,大型發電集團60萬千瓦以上的大型發電機組占比很高,大多數都超過了50%。

發電設備平均利用小時數是發電廠發電設備利用程度的指標。以5,500小時的火電盈虧平衡點測算,2016年全國火電平均利用小時數4,169小時,火電過剩24.2%。在去產能政策影響下,2017年火電裝機增量約為3,300萬千瓦。另外,考慮到我國用電需求增長、來水情況、新能源發電對火力發電空間的擠占,2017年全國火電平均利用小時數約為4,239小時,較2016年上升42小時,火電過剩22.9%,火電利用小時下降趨勢有望緩解。因此,在煤電裝機增速整體放緩、利用小時數下降趨勢得到緩解的形勢下,利好存量大機組。而60萬千瓦以上的燃煤機組主要集中在大型發電集團,因此,化解煤電產能過剩政策將對大型發電企業上市公司形成利好。

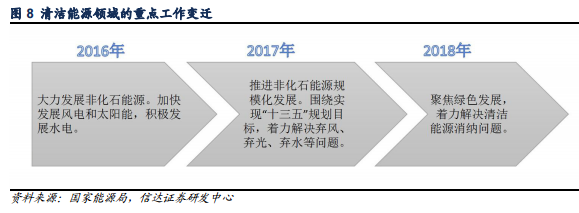

2.4從大力發展到切實解決清潔能源消納問題

2018年能源工作會議提出,要聚焦綠色發展,著力解決清潔能源消納問題,著力推進能源結構調整戰略工程,統籌推進煤炭清潔高效利用,大力推進能源清潔發展水平。歷年的全國能源工作會議顯示,清潔能源發展的重點工作,已經從過去的大規模加速發展,轉變為解決消納的問題上來了。

1、爆發式增長已成過去,未來裝機增長集中于海上風電和分布式

我國非化石能源發展領跑全球,可再生能源發電裝機容量達到約6.56億千瓦,新增裝機規模占全球增量40%左右;水電、風電、太陽能發電裝機和核電在建規模穩居世界第一,非化石能源發電占比已達38.1%,比2012年提高9.6個百分點,是歷史上增長最快的時期。發展清潔能源是推動能源革命、能源結構調整的重要路徑。我國目前與清潔能源發電高速發展增長相伴相生的,有兩個最突出的問題,一是成本,二是迫在眉睫的消納難題。至2017年,我國風電和光伏發電建設成本分別下降20%和60%,取得了突出的成果。但消納利用不足的問題依然是非化石能源發電亟待突破的瓶頸。

國家針對清潔能源消納,具體提出了多項舉措。從能源結構上,明確了穩步推進陸上風電項目建設,加快推動海上風電和分布式風電發展,有序推進光伏發電項目建設,大力推動分布式能源發展。可以看出,未來海上風電、分布式風電將成為風電裝機增長的新動力。而光伏發電國家強調的是“有序推進”,說明光伏經歷了數年爆發式發展正在漸趨冷靜。

2、解決棄水棄風棄光問題將提升清潔能源發展質效

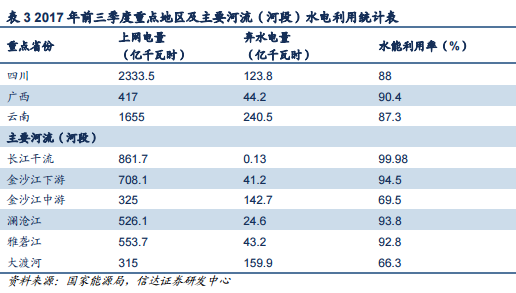

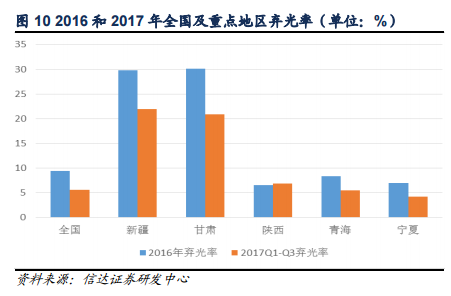

2017年11月,國家發改委、國家能源局印發《解決棄水棄風棄光問題實施方案》,提出目標:2017年,云南、四川水能利用率力爭達到90%左右。甘肅、新疆棄風率降至30%左右,吉林、黑龍江和內蒙古棄風率降至20%左右。甘肅、新疆棄光率降至20%左右,陜西、青海棄光率力爭控制在10%以內。其它地區風電和光伏發電年利用小時數應達到國家能源局2016年下達的本地區最低保障收購年利用小時數(或棄風率低于10%、棄光率低于5%)。

2017年前三季度,我國重點省份及主要河流(河段)利用良好,除了金沙江中游和大渡河地區水能利用率不到70%,其他地區和河流水能利用率都在85%以上,廣西地區超過90%,長江干流、金沙江下游、瀾滄江、雅礱江均超過90%。

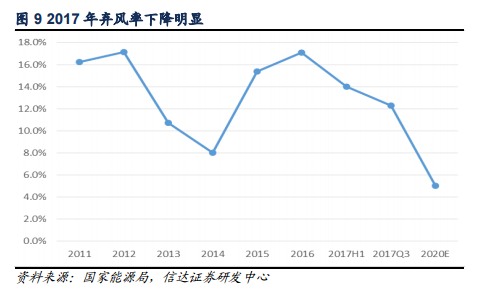

2017年前三季度,棄風問題有所緩解,全國風電設備平均利用小時1,386小時、同比提高135小時。棄風電量295.5億千瓦時,同比減少103億千瓦時。棄風率12%,同比下降6.7個百分點新疆、甘肅和吉林棄風量最高,占全國棄風總量77%。

2017年前三季度,全國光伏發電量857億千瓦時,同比增長70%,全國棄光電量51億千瓦時。全國棄光率5.6%,同比下降了3.8個百分點。棄光主要集中在新疆和甘肅,其中新疆、甘肅棄光率分別為22%、21%。

可以看出,2017年的棄風、棄光情況較2016年下降了不少,初步實現了國家提出的2017年控制目標,但離國家規劃的2020年棄風率5%以內、棄光率3%以內的目標還有很大距離。

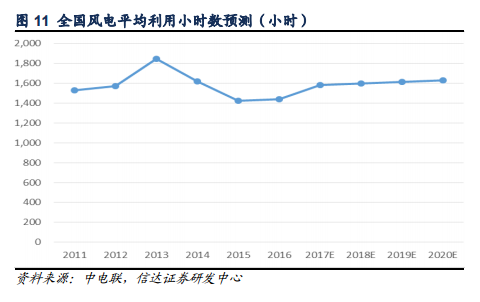

隨著可再生能源開發利用機制的逐步完善、電網關鍵平臺作用的充分發揮、電源結構與布局的加快優化、可再生能源電力本地消納的強度增加、以及市場機制與政策的逐步完善,未來棄水棄風棄光率都基本解決。隨著風電投資、建設爆發式增長階段已經過去,未來棄風率將會逐步下行。我們預計,到2020年,風電全國平均利用小時數將超過1,600小時。

國家鼓勵清潔能源并網消納,根本目的還是要推動清潔能源規模化發展。由于國家對清潔能源消納利用的傾斜,以及電源建設與消納送出逐漸協調,清潔能源發展的質量和效益將逐步提升,清潔能源發電的產業鏈將迎來新的發展機遇。中長期來看,隨著風電、光伏發電逐漸實現平價上網和海上風電的快速發展,以及市場化交易規模的擴張,我們預計行業的增量將主要集中于海上風電和分布式能源市場。

三、2018年能源市場走勢分析

3.1煤炭行業:庫存持續低位,產能出清,供需緊平衡,價格將繼續上揚

2018年整體來看,各煤種偏穩運,但隨著產能出清的持續推進,供需在下半年有緊平衡跡象,但為了保障煤炭供應,發改委將持續抑制煤價。持續去產能將帶來煤炭供應趨緊,煤炭庫存制度將進入完善修改階段,政策調控風險增加,煤炭價格或將高位震蕩運行。煤炭企業經營狀況會有所改善,負債率將有所降低,在市場和政策影響下,預計18年國內煤價(以秦皇島5500大卡動力煤為標準)將保持在中高位并呈現震蕩態勢。煤炭需求在能源消費彈性恢復中繼續回升,2018年供需缺口進一步放大,我們預計煤炭價格將繼續上揚,而非當前市場中的穩中有降。煤炭板塊將迎來周期繁榮新機遇。

中長期來看,雖然煤炭在能源消費的占比將逐漸下降,但其作為我國基礎能源的地位難以動搖,煤炭消費總量略有增長,結構調整成為重中之重。“十三五”期間伴隨宏觀經濟企穩、去產能、去庫存周期結束,以第二產業為代表的主要用能部門恢復性生產,帶動電力和能源消費恢復。從能源消費結構上看,水電增速已過峰值區間,將確定性地逐年下滑,新能源份額增長空間有限,煤炭消費彈性系數或將恢復正常區間。

3.2石油行業:油價回升趨勢明顯,但上升空間有限

在不出現突發性地緣政治事件造成原油供應中斷的情況下,我們認為WTI原油基準價格中樞在2018年大概率在50-65美元/桶之間運行,這主要是由于高油價時期上馬的大批長周期項目在2017年前已經陸續投產形成增量,這些增量產能形成的峰值有望在2018年充分釋放。隨著油田勘探開發和自然衰退,這些項目的供應增量影響將逐漸減少。此外,如果OPEC繼續減產協議,那么很可能將會同時延長全球原油產量自然出清以及供求再平衡的時間,因為同油價實質回升所需要的周期性產能出清不同,OPEC的減產協議事實上是通過行政手段封閉了原油日產量,但這部分產量會隨著原油市場行情變動而隨時收放,這也給原油市場供應帶來了很大的不確定性。整體而言,2018年油價回升趨勢較為明顯,在不出現地緣政治及戰爭等不確定因素條件下,油價實質上升空間有限,應該不會超過65美元/桶的價格。此外,隨著債務到期潮的來臨,我們認為,諸多優質油氣資產將流入市場,這將有力地驅動油氣投資并購的進一步活躍,北美和世界主要產油區域,將出現數十年一遇的戰略性機會,這將給油氣產業鏈的上游帶來歷史性的投資機會。

3.3天然氣行業:天然氣消費將不斷放量,看好天然氣行業發展

2017年12月初,液化天然氣價格實現連續增長,并創下歷史新高9400元/噸,大約是6.7元/方天然氣,受價格高位影響,國內部分城市加氣站關停,工業用戶關停。由于“十三五”期間,發改委和能源局主力推廣天然氣的開發和利用,并將天然氣作為調整能源結構的重要抓手,介于燃氣的清潔性和環境友好性,天然氣消費在2018年及未來中長期有明顯放量趨勢。

從供給格局來看,天然氣供給主要有國內供應以及進口LNG和管道氣,國內供給區域主要包括塔里木、柴達木、鄂爾多斯、松遼、四川、沁水等,進口天然氣主要包括南海LNG、東海LNG,中亞管道氣、中俄西線、中俄東線、中緬管道氣等,整體而言,天然氣通道建設保證的前提下,進口天然氣持續增加,天然氣供給態勢向好明顯,中長期有供大于求的趨勢,但18年供需平衡高預期,天然氣價格不會出現暴漲情景,價格將震蕩上行,天然氣產業鏈的投資機會主要集中在上游產氣和下游分銷以及天然氣發電、天然氣交通等環節。此外,京津冀地區“煤改氣”的普遍推廣,加之“十三五”天然氣應用推廣政策促進力度有明顯增強的趨勢,上游產氣和進口氣入境渠道是2018年天然氣消費擴張的主要瓶頸,但中長期來看,本土常規天然氣由于儲量和開采技術成熟等多方面原因的產能增長有限,天然氣進口增長空間有望隨著輸氣通道的建成而不斷增長。

3.4電力行業:電源結構小幅微調,非化石能源行業發展利好

2018年,電力供應能力將穩中提升,電源結構小幅微調,主要表現在火電占比將有序下降,下降空間主要由氣電、風電及光伏上網發電的比例小幅上升來填補,核電裝機總規模將達到5000萬千萬,在建規模增長緩慢,但路條將繼續增加,常規水電裝機總量將超過3.1億千瓦,增長空間不明顯,三北地區分店開發將繼續推進,同時,華東、南方及海上風電裝機及上網電量都會小幅量增,光伏行業將經歷最后的寒冬期,新能源消納問題將會持續緩解,看好產業鏈雙向整合以及資產投資與并購并購趨勢,新能源市場規模將不斷擴大,并且電力設備制造業將持續利好。鑒于中國在國際氣候變化中角色的新定位與新變化,18年開始,非化石能源行業發展在政策導向與扶持力度的增長而持續利好。此外,分布式能源系統目前雖然處于起步階段,但作為一種重要的能源供應模式,將逐步成為我國能源結構調整的一項重要手段,以打破現有的能源供應體系,并將朝著智慧能源或者智能微網的方向發展,形成大電網之外的一種獨立的供能解決方案。

整體而言,2018年是全面貫徹十九大精神的開局之年,是改革開放40周年的紀念之年,是決勝全面建設小康社會的關鍵之年,也是實施國家能源“十三五”規劃的承上啟下之年,從總體上而言,上一輪的高速發展導致的能源產能過剩以及供需格局的惡化已經隨著供給側改革及產能出清而基本結束,我們正站在能源新周期的起點上。煤炭也將隨著去產能的決定性勝利而迎來周期繁榮新機遇;而油氣是穩增長,調結構的有力抓手,也是未來能源結構調整的關鍵支撐,在安全保障體系建設的基礎之上,國家釋放油氣發展空間信號明顯;2018年將著力化解煤電產能過剩,在煤電裝機增速整體放緩、利用小時數下降趨勢得到緩解的形勢下,利好存量大機組,而60萬千瓦以上的燃煤機組主要集中在大型發電集團,因此,化解煤電產能過剩政策將對大型發電企業上市公司形成利好;此外,清潔能源消納問題基本解決的時間表已定,中長期來看,隨著風電、光伏發電逐漸實現平價上網和海上風電的快速發展,以及市場化交易規模的擴張,我們預計行業的增量將主要集中于海上風電和分布式能源市場。

四、風險因素:

地緣政治及地區沖突對能源供給存在一定的風險,此外,經濟發展不達預期也會存在一定風險,還有環境災害等不可抗力亦會產生負面影響。

.png)